Меня часто спрашивают о налогах в Америке. Как тут всё происходит, каких и сколько налогов собирают, где что удерживается, сколько плачу я, ну и так далее. Сегодняшний пост целиком посвящен этому вопросу.

Налоги занимают большое место в жизни американцев. Неуплата налогов жестоко карается. Налоговые преступления, громкие процессы, осужденные знаменитости — постоянно у всех на устах. Знаменитая поговорка – “есть две вещи, которых никак не избежать в жизни: смерть и налоги” — родилась именно в США.

Я не знаю 100% всех тонкостей (не бухгалтер и не юрист), сам я бизнеса не имею, я наёмный работник. Снимаю квартиру, живу в Техасе. Писать буду в основном о том, с чем сталкиваюсь я, поэтому если я что-то где-то не упомянул – прошу не сильно не ругать. :) В основном речь пойдёт о том что интересно большинству: налогах на зарплату. Это то, о чем меня чаще всего спрашивают. То, с чем каждый год сталкиваются самые обычные люди.

Попробую разложить основную информацию по полочкам:

Кто платит налоги?

Каждый человек США обязан сам за себя отвечать: раз в году самостоятельно подавать налоговую декларацию и платить налоги.

Причем важно, находитесь ли вы в США больше 180 дней в году (являетесь налоговым резидентом). Если вы большую часть года проживаете в России, а в Америку просто ездите в командировку на пару месяцев в году — налоги вы подаёте только в России. Ведь если у вашей страны с США есть договор об избежании двойного налогообложении (как с Россией) — то даже если вы заработали что-то находясь в США, в штатах налоги вы не платите.

К сожалению, если вы гражданин, к примеру, Уганды — вы будете обязаны заплатить налоги и в США (на доход полученный в США) и на родине (на весь свой годовой доход).

Кто собирает налоги?

Всеми налоговыми делами в США занимается федеральная служба IRS (Internal Revenue Service).

У них на сайте и документы все есть, и формы и объяснения.

Другое дело, что в подаче налогов есть столько тонкостей (рядовой обыватель с ними сталкивается редко, но случается), что просто сайтом не ограничишься: есть специальная профессия “налоговый консультант”, которые разбираются во всех пунктах и тонкостях тысяч и тысяч правил и специальных случаев.

Если у вас случай из сложных — вам дорога в кабинет налогового консультанта. Если у вас случай попроще — вы можете составить декларацию сами, или (что в разы проще) воспользоваться для этого сторонними сайтами типа TurboTax или TaxAct.

Как подаётся налоговая декларация?

Подаётся она в начале каждого года: начиная с 1 января и крайний срок — 15 апреля.

Всего лишь нужно выбрать налоговую форму (их существует несколько, в зависимости от вашей ситуации), посчитать немного на калькуляторе, заполнить эту форму, приложить какие-то документы, если необходимо — и отослать в IRS.

Можно распечатать нужную вам форму, заполнить её от руки и отослать по почте (и так до сих пор многие делают), а можно подавать её в электронном виде на сайте IRS, а можно воспользоваться теми же многочисленными сервисами типа TurboTax или TaxAct (их много разных), где тебе ещё и по шагам всё разъяснят, возьмут за руку и проведут по каждому полю этих непонятных форм, всё в конце за вас заполнят и отошлют. За небольшую плату ($10-40, естественно) :)

Уровни налогов

Нужно знать, что налоги в США делятся на три уровня:

- федеральные (их платят все резиденты США)

- налоги штата (платятся резидентами того или иного штата)

- и местные налоги (различные дополнительные налоги устанавливаемые местным правительством округов и городов)

Например, когда заявляют: “в Техасе нет подоходного налога” — стоит помнить, что нет только налога штата, но обязательно есть федеральный подоходный налог и, возможно, есть и местные налоги. Но всё равно это означает что налогов рядовой работник в Техасе платит куда меньше чем, скажем, в Калифорнии.

Что такое “налогооблагаемая база”?

Налогооблагаемой базой называется та часть годовой зарплаты, которая облагается налогом.

Грубо говоря, нужно знать, что часть зарплаты налогом не облагается.

Мы сейчас не говорим об особых категориях доходов, как-то: дивиденды, выигрыши в лотерею и казино, подарки, наследства, чаевые, и так далее. Есть множество категорий дохода, и правила вычисления подоходного налога для всех них отличаются. Мы сейчас поговорим о самом распространённом виде дохода — заработной плате.

Есть личное освобождение. Это зависит от количество иждивенцев (например, детей) и если их нет и вы живете один – равняется $3,900

Ещё есть стандартный персональный вычет. На самом деле они тоже бывают разные и например, если вы холостяк, то ваш годовой вычет будет равен $6,100 (на 2013 год)

А есть — особые вычеты. За каждого иждивенца (если с вами кто-то живёт и не имеет дохода). За наличие ипотеки. За образование детей. За какие-то покупки, связанные с работой. За то что вы военный. За медицинские траты. За то, что вы имеете медицинскую страховку. За то, что вы сдаёте недвижимость в аренду и она теряет в цене. За то, что вы отложили в свой пенсионный фонд. За то, что потеряли дивидендов по рухнувшим акциям. Да много за что!

Этих особых вычетов настолько много, и там столько правил, тонкостей и документов, которые нужно приложить в декларации, что именно эта область составляет основную сложность при подаче налоговой декларации. Именно это в основном “кормит” армию налоговых консультантов. И именно поэтому в Америке принято хранить все чеки, все распечатки, все контракты и договоры — как минимум в течении года.

Всё что остаётся после вычетов — это и есть сумма, с которой вы платите налоги.

Так что же взимается с зарплаты?

Итак, что же взимается с заработной платы работников в США?

- Федеральный Подоходный Налог

- Подоходный Налог Штата

- Social Security Tax – социальный фонд, платится на стороне работодателя

- Medicare – медицинский фонд, платится на стороне работодателя

Остановимся на каждом из них чуть подробнее:

1 – Федеральный подоходный налог

По всем штатам одинаковый. Вычисляется он по прогрессивной шкале, по специальным таблицам.

Важен важен выбор таблицы: подаёте ли вы один, или вместе с супругой/гом (можно и так и так). И будут разные результаты. Тот или иной способ дают те или иные выгоды (это уже гуглить или спрашивать у консультанта).

Допустим, вы холостяк живущий один, ваша зарплата $75,000 и у вас нет никаких особых вычетов, то ваш Федеральный Подоходный Налог с такой зарплаты составит примерно 18%.

Если вы работаете на работодателя, он может выплачивать этот налог за вас, выдавая вам уже чистую зарплату. Если вы работаете на себя — вы сами должны будете заплатить этот налог в конце года.

2 – Подоходный Налог Штата

Это тоже подоходный налог, но отчисляемый штату, резидентом которого вы являетесь.

Как и в случае с Федеральным Подоходным налогом: если вы работаете у работодателя, он может выплачивать этот налог за вас, выдавая вам уже чистую зарплату. Если вы работаете на себя — вы сами должны будете заплатить этот налог в конце года.

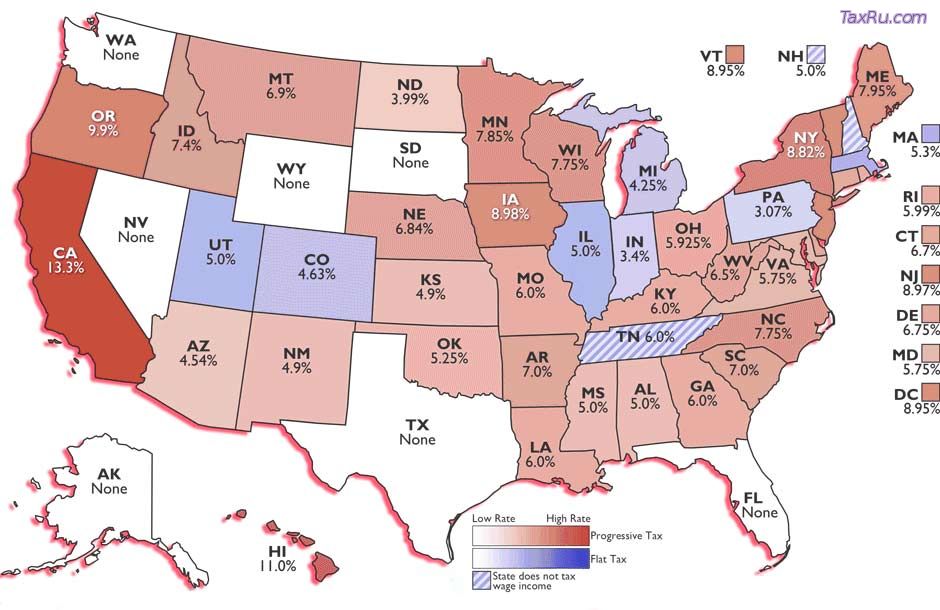

В каждом штате этот налог разный:

Где-то он отсутствует (в 8-ми штатах, включая наш Техас).

Где-то он фиксированный, а где-то прогрессивный.

Вот карта США с налоговыми ставками штатов за 2013 год:

Красным цветом показаны штаты с прогрессивной шкалой, синим — с фиксированной.

В штатах с прогрессивной шкалой цифры взяты усреднённые.

3 – Social Security Tax

Этот налог обеспечивает федеральную пенсионную программу и программу по выплате помощи инвалидам и безработным.

Считается этот налог не с налогооблагаемой базы, а с полной суммы зарплаты, до уплаты чего-либо, и составляет 4.2% от ставки зарплаты. Обычно его выплачивает работодатель, и вам не приходится о нём как-то печься. Не лишним будет упомянуть, что работодатель и со своей стороны ещё обязан заплатить налогов 6.2% от зарплаты работника.

Если же вы работаете на себя, то вы обязаны уплатить по Social Security Tax и за себя и за “работодателя” — 10.4% от своего дохода.

4 – Medicare

Это федеральная программа доступной медицинской помощи бедным и пожилым людям.

Как и Social Security Tax, вычитается с полной суммы зарплаты, и составляет 1.45%. Точно такое же бремя — 1.45% — доплачивает налогов и работодатель.

И если вы работаете на себя, то вы выплачиваете Medicare Tax суммарно: 2.9% от своего дохода.

Так сколько же всё-же получается?

Давайте же сложим, сколько же шкур сдирается с зарплаты рядового работника:

Допустим у нас есть одинокий холостяк живущий в Техасе и зарплатой в $75,000

Налогооблагаемая база получается $75,000 – $6,100 – $3,900 = $65,000

- Федеральный подоходный налог = около 18% от налогооблагаемой базы.

Считается он по специальной табличке (не буду её тут приводить), по диапазонам, так как прогрессивный. Получается $12,178

- Налог штата = 0% (тоже от налогооблагаемой базы)

- Social Security Tax = 4.2%

- Medicare = 1.45%

Что же мы имеем? 17,916.25

$12,178 + 75000*4.2% + 75000*1.45% = 12,178 + 3,150 + 1,088 = $16,416 в год.

Что составляет приблизительно 21.8% от зарплаты.

Это очень похоже на мою цифру, между прочим.

В других штатах, с другой зарплатой, семейной ситуацией, и т.п. может быть совсем по-другому, меньше или больше, например 17% или даже 50%

АААААаааа! Как всё сложно!

Согласен, всё довольно сложно.

И поэтому практически никто не считает на бумажке. Все пользуются специальными приложениями или уже упомянутыми мною сайтами, которые всё красиво за вас посчитают и распишут.

Вы можете воспользоваться этим удобным калькулятором и посчитать сколько вы в вашей ситуации и с вашим доходом будете платить налогов в том или ином штате.

Хочу ещё раз уточнить, что я описываю самый простейший случай. Стоит человеку переехать из штата в штат, и начинааааается. Какому штату сколько платить? По какой шкале? А если одновременно у него ещё и родился ребёнок, он сменил страховку, сломал ногу, пролежал в больнице, не работал два месяца, развёлся, проиграл в казино, удачно перепродал акции на бирже, продал заграничную недвижимость, опять женился на женщине с 3-мя детьми, а в середине года – хоп и вышел на пенсию? Вы представляете насколько там сложнее может быть реальная ситуация?

Но не будем отвлекаться, у нас же обычный работник с просто зарплатой, помните? :)

А как же именно платят налоги?

Налоги платят двумя способами: либо работодатель удерживает их до выплаты зарплаты, либо вы получаете полную зарплату налоги платите сами, в конце года. Почти все наёмные работники предпочитают первый путь.

Как делают: договариваются с работодателем, чтобы он, к примеру, платил за вас подоходных налогов 25% от зарплаты. И выдавал вам что останется. Вы можете договориться и на 10% и на 60% — ваше право. В конце года, когда вы подадите налоговую декларацию, вы укажете, сколько налогов вы уже уплатили в этом году. И если у вас появились какие-то вычеты (например, в течении года родился ребёнок, вы взяли ипотеку или стали инвалидом) – государство обязано будет вернуть вам часть налогов (Tax Refund)

Если же вы заплатили налогов чуть меньше чем нужно — с вас причитается после подачи налоговой декларации доплатить государству ту или иную сумму.

Интересно, что когда вы “затягиваете с налогами” на них накапливаются проценты (4.25%), и вы со временем должны всё больше и больше. С другой стороны, если это государство вам должно — то и оно, в свою очередь, накидывает 4.25% со своей стороны.

Приятно, когда не ты внезапно оказываешься должным, а тебе доплачивают, и многие люди договариваются с работодателем удерживать такую сумму, чтобы попадать в “едва-едва больше чем ваша приблизительная налоговая ставка”.

Другие налоги

Меня часто спрашивают “а как же другие налоги”?

Да, есть ещё несколько видов налогов, не взимающихся с заработной платы напрямую, но, тем не менее, ощутимо влияющих на качество жизни в том или ином штате.

Налог на машину

Меня про него уже несколько раз спрашивали.

Налог на машину различен от штата к штату, но он настолько незначителен, что считается, что его нет. Особенно на фоне суммы обязательной автостраховки, достигающей $1,300-$1800 в год :)

Просто раз в году вы платите за регистрацию автомобиля по месту жительства около $40-60, получаете наклейку с циферками, клеите её на лобовое стекло и забываете до следующего года. Что интересно: это делается в онлайне, никуда ходить не надо, наклеечка приходит через несколько дней по почте.

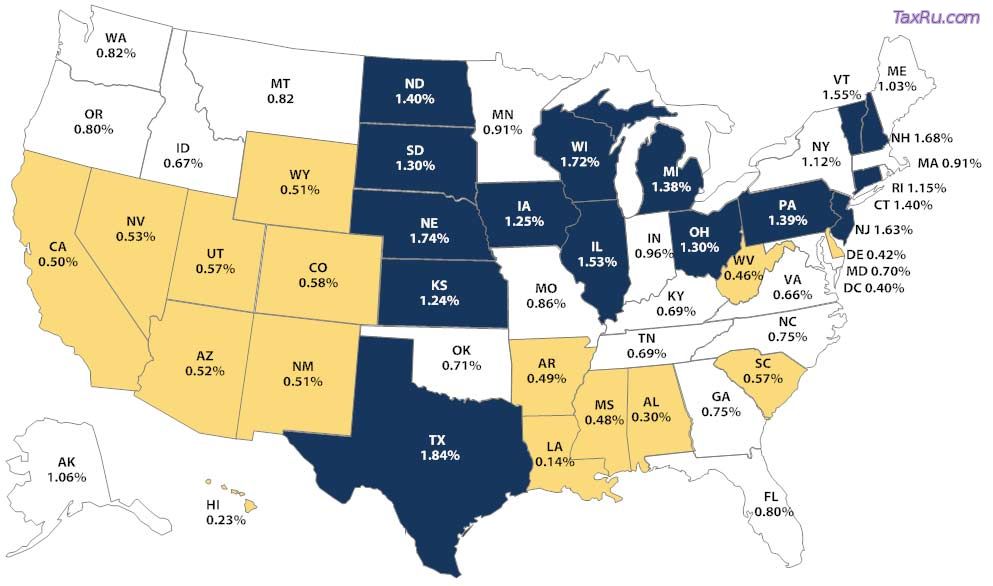

Налог на недвижимость

В США есть налог на недвижимость, выплачиваемый домовладельцами.

Он вполне ощутимый, поэтому стоит и о нём упомянуть.

Например, у вас дом стоимостью в $280,000. Вы будете выплачивать налог на недвижимость, который может составить от $2,000 до $5,000 в зависимости от штата. Это означает выплаты в $200-500 каждый месяц!

Вот карта с налогами на недвижимость в разных штатах:

Например, в Техасе самый большой в США налог на недвижимость, а в Калифорнии он меньше аж в 3 раза! Но не стоит паниковать – не забывайте разницу в самой стоимости дома в Техасе и дома в Калифорнии :) В Калифорнии сами дома стоят в среднем в 2 раза больше, и размер налога получается не таким уж и маленьким.

Налог на продажу

Немалую часть в качестве жизни американца составляет налог на продажу. Это налог, взимаемый каждым штатом отдельно с каждого продающегося на её территории товара. Например, пачка чипсов может стоит в рекламе по телевизору $2.00, а в магазинах разных штатов цена этих же чипсов может быть различной: от $2.04 (Аляска) до $2.40 (Чикаго). Это значит, что идя в магазин за продуктами в разных штатах вы тратите разное количество денег, что не может не сказаться на качестве жизни.

Всё что вы потребляете: покупаете продукты, ходите в ресторан, покупаете одежду, заправляете и чините машину, покупаете мебель, да практически всё подвержено налогу на продажу. И в штатах, где он выше — все цены выше.

В среднем, за исключением определенных категорий, где он регулируется отдельно) налог на продажу по штатам таков:

Как я упомянул, на определенные категории товаров налог на продажу регулируется отдельно, и некоторые товары — как бензин, например — показывают такой вот разброс цен по стране (график за сегодняшнюю дату с gasbuddy.com):

Получается, например, что в Калифорнии бензин на треть дороже чем в Техасе.

И на этой карте нет Аляски, там всё тёмно-бордовое, очень дорогой бензин почему-то.

Ну вот, в целом — примерно так.

Тема очень объёмная, и никак не помещающаяся в одну статью (и даже в несколько), о ней пишут книги, учатся всяким тонкостям несколько лет и занимаются этим профессионально.

Рядовому человеку не так уж и сложно раз в году потратить один день в году на заполнение и подачу налоговой декларации на удобном сайте с подсказками, где тебя проведут по шагам, всё объяснят, всё за тебя посчитают и заполнят. Так что это не так уж и сложно, как это звучит, если начать разбираться.

Надеюсь, ответил  большинству вопрошающих, но если будут ещё вопросы — добро пожаловать в комментарии! большинству вопрошающих, но если будут ещё вопросы — добро пожаловать в комментарии!

http://blog.olegdubas.com/2014/05/15/taxes/ |  Главная

Главная  Блоги

Блоги Регистрация

Регистрация Вход

Вход